先週の振り返りと次週のエントリ・手仕舞いの計画

先週の振り返り

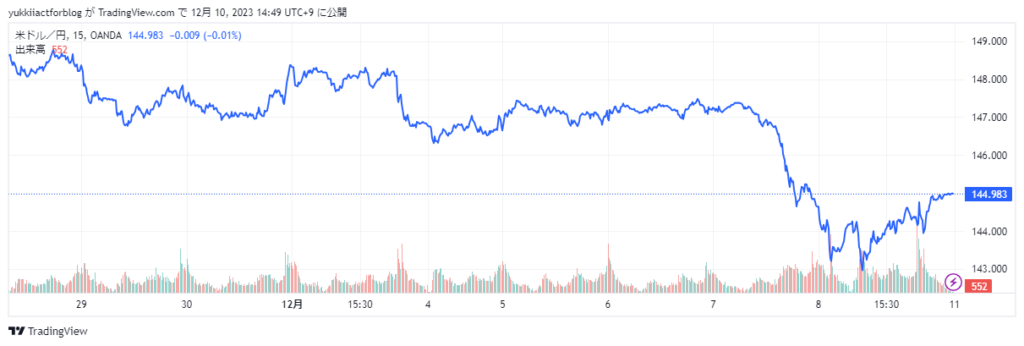

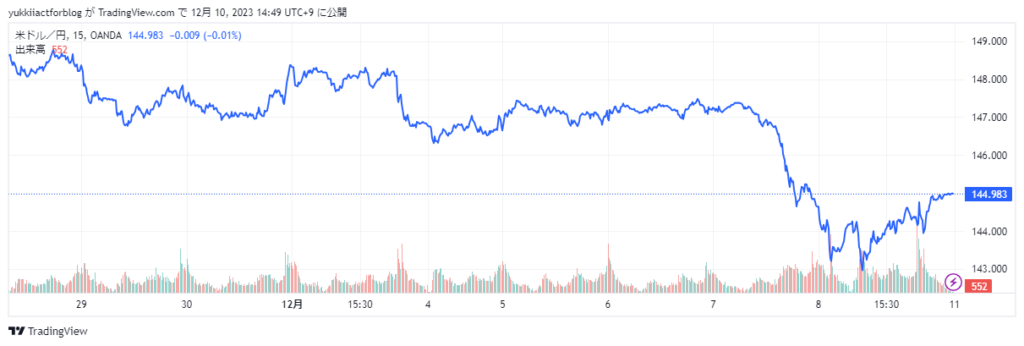

USD/JPY 15分足

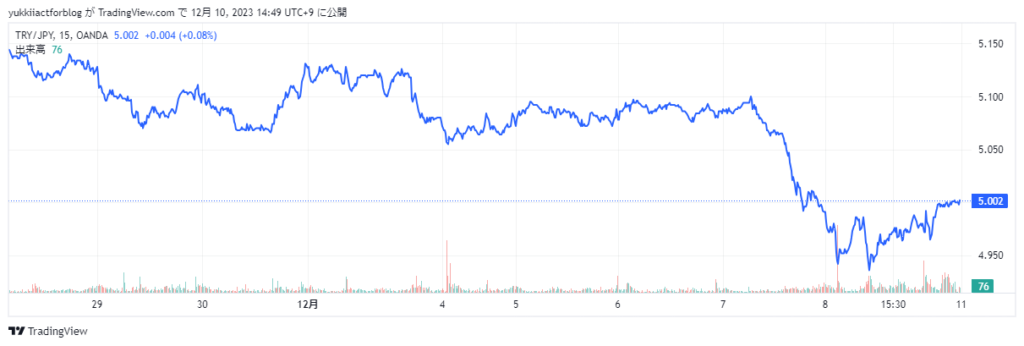

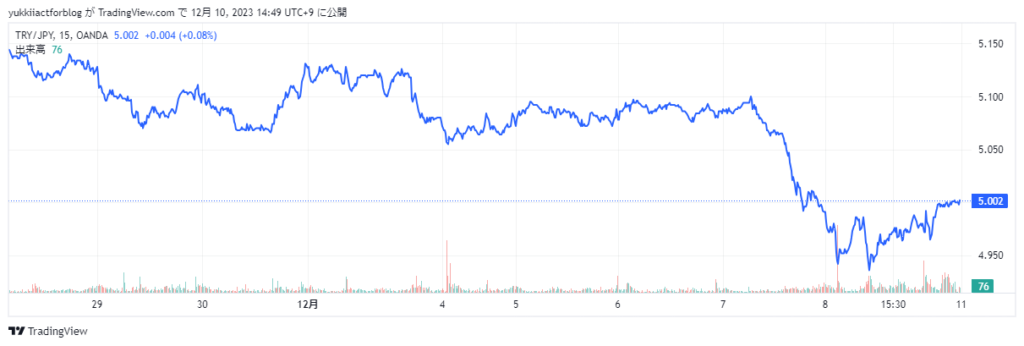

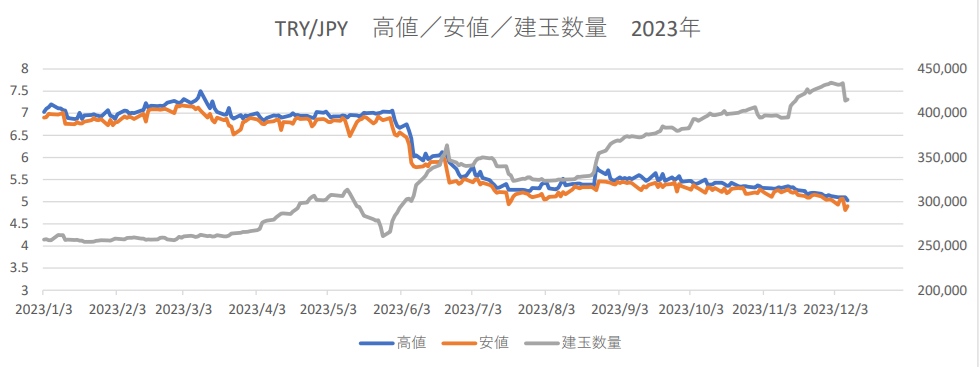

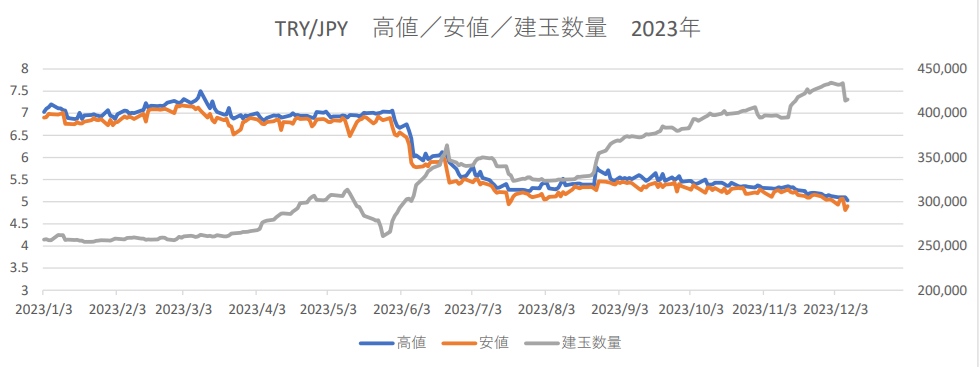

TRY/JPY 15分足

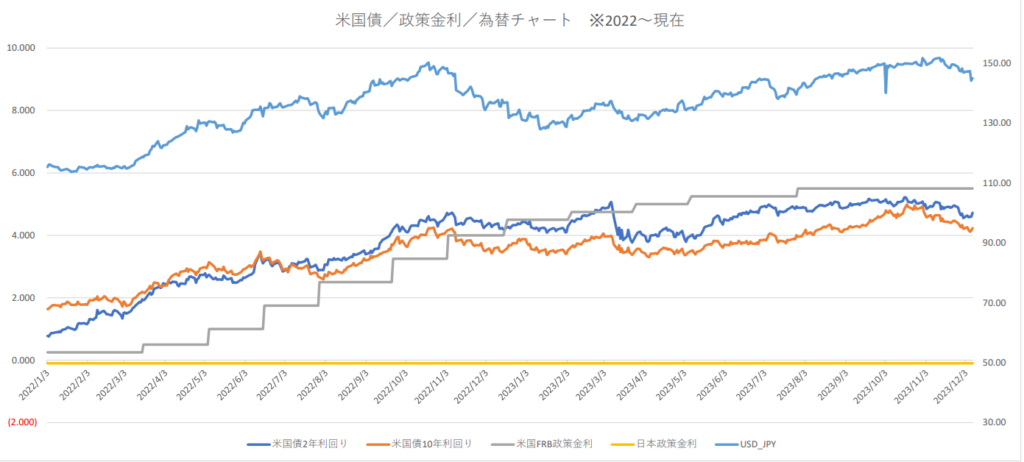

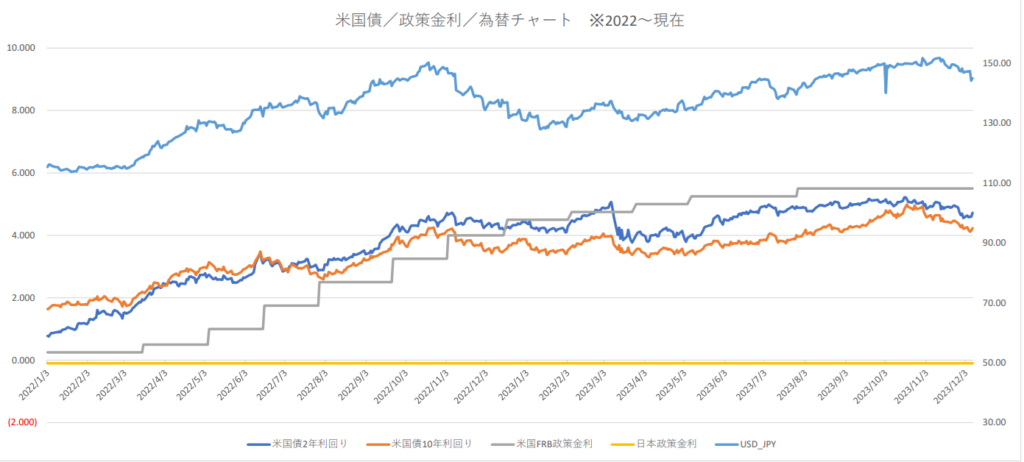

米国債(2、10年)、USD/JPY、政策金利 日足チャート

米国債/政策金利/為替 過去データ

下記固定ページへ掲載

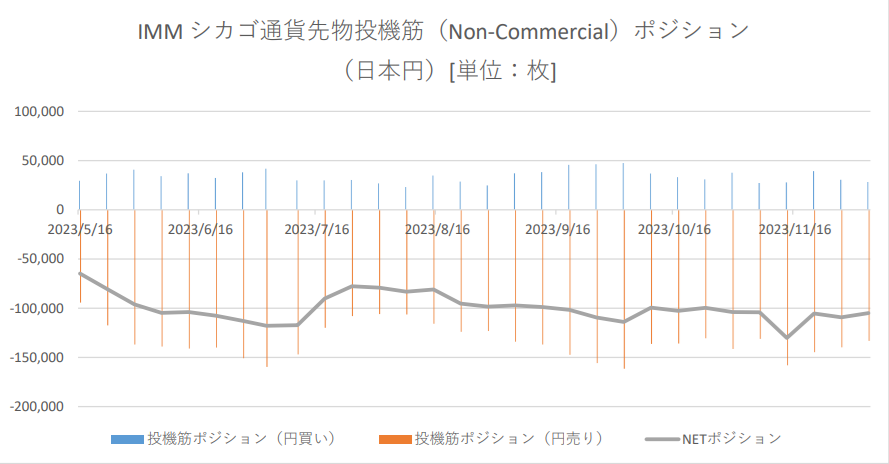

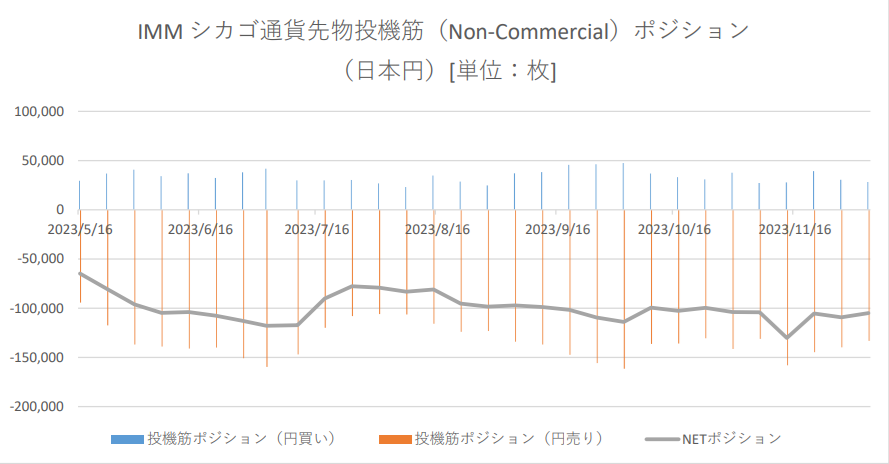

IMM シカゴ通貨先物投機筋(Non-Commercial)ポジション(日本円)

その他(ニュース記事等)

米国 経済

- 11月の米雇用統計、広く力強さ示す-市場の早期利下げ期待くじく ※【12/8】Bloomberg

- 米消費者マインド大幅改善、1年先インフレ期待低下-ミシガン大 ※【12/9】Bloomberg

- 米利下げ期待しぼむ、予想上回る雇用統計で国債利回り大幅上昇 ※【12/9】Bloomberg

米国 金融政策/為替・金利相場

- なし

日本 金融政策/為替・金利相場

- 日銀マイナス金利の早期解除観測強まる、来年4月まで7割-調査 ※【12/8】Bloomberg

- 円ウオッチャー、「トリッキー過ぎる」市場でさらなる乱高下に身構え ※【12/8】Bloomberg

- ヘッジファンドが円下落に大きな賭け、急伸前の12月5日終了週 ※【12/9】Bloomberg

その他 欧州、新興国

- なし

現在のポジション

なし

先週の振り返りと次週のエントリ・手仕舞いの計画

先週の振り返り

USD/JPY 15分足

TRY/JPY 15分足

米国債(2、10年)、USD/JPY、政策金利 日足チャート

米国債/政策金利/為替 過去データ

下記固定ページへ掲載

IMM シカゴ通貨先物投機筋(Non-Commercial)ポジション(日本円)

その他(ニュース記事等)

米国 経済

- 11月の米雇用統計、広く力強さ示す-市場の早期利下げ期待くじく ※【12/8】Bloomberg

- 米消費者マインド大幅改善、1年先インフレ期待低下-ミシガン大 ※【12/9】Bloomberg

- 米利下げ期待しぼむ、予想上回る雇用統計で国債利回り大幅上昇 ※【12/9】Bloomberg

米国 金融政策/為替・金利相場

- なし

日本 金融政策/為替・金利相場

- 日銀マイナス金利の早期解除観測強まる、来年4月まで7割-調査 ※【12/8】Bloomberg

- 円ウオッチャー、「トリッキー過ぎる」市場でさらなる乱高下に身構え ※【12/8】Bloomberg

- ヘッジファンドが円下落に大きな賭け、急伸前の12月5日終了週 ※【12/9】Bloomberg

その他 欧州、新興国

- なし

現在のポジション

なし

先週の更新(公開し忘れていたので先ほど公開)では、12月~1月の投機筋のストップロス狩りを予想しておきながらポジションを保持すると書いていたけれど、少し冷静さを欠いているなと後になって気づき、以下のとおりに12/4朝一で損切り。

結果、12/5以降のドル円下落によるTRY下落は避けることができた。

一週間の振り返り

- USD/JPY・・・週中盤までは149円台から146円台まで下落。一時147円まで上昇するも金曜日に再度146円台まで下落。先週の149円への反転は無かったことに。

- TRY/JPY・・・ドル円の動きに追従して5.05近辺まで下落。

- 米短期・長期金利・・・ドルの下落に追従すると思いきや、まさかの利回り上昇。ここに来て逆イールドが広がる状況となった。

- IMM投機筋ポジション・・・円売りポジションは相変わらず積み上がったままのよう。ただしまだ今週のドル円の急落が反映されていないので、次週発表されるポジションがどうなるか、要注目。

8月までの相場からの教訓

金利差拡大に沿ったポジション

・・・ポジションを持ったらガチホも辞さず。

金利差拡大に沿っていたとしても短期的には流れが反転した場面で負ける場合もある。

ポジションを抑えて損切りラインを決め、それを超えたらおとなしく損失確定。

損切ラインはある程度(約50pips)広く。

ポジションを抑えていれば損切りも怖くない。

金利差拡大に沿わない調整による反転狙いのポジション

・・・利益が出たらすぐ利確。長くても一週間は保有しない。

今後の長期的な投資の方針 ※週次で見直してブラッシュアップ

- いつ頃本格的にリセッションとなるか

・金融危機は政策金利の上昇が止まってから数カ月~数年しないと起きないか。過去のチャートを見ると政策金利の上昇が止まった後に起きているように見える。

・ただし今回の利上げは1988年以来の急激な利上げなため、金利引き下げを開始してから起きる可能性もあるか。

・商業用不動産の問題は、第3四半期に顕在化してくるとの予想あり。 - リセッションとなった場合にどのような取引をすべきか

・その時点までに積みあがったポジションの巻き戻しの波に乗る。

・必ず円が上昇するわけでなく、直前で上昇していた場合に、危機の際に反転上昇する。 - 作ったポジションはいつ引き上げるべきか

・金利差が大きいときはせいぜい1カ月で反転する。

・金利差が縮小する見込みがあるのであれば1年以上かかることも。

12/11週の取引計画について

ドル円は先週、先々週の下落を引き継ぎさらに下落。一時143円台を受け、週末時点で144円台で推移。

米国投機筋のポジション調整・手仕舞いによるものと想定していたが、IMM投機筋のポジションの状況を見ると円売りポジションは積み上がったままのよう。とすると実需がドル売りを行ったのかね。この辺よくわからず。

なお米国債の利回りは下落(=米国債が購入された)したよう。やっと景気後退を想定して動いている投資家が多くなってきたということだろう。1年早かったなぁ。

トルコリラ状況について、ドル円に追随してさらに下落し、週末時点で5.05円台を付ける。建玉は相変わらず増え続けている。まじかぁ、やめてくれよ、という感じ。

12月に入り、投機筋のストップロス狩りのシーズンになってきているので、かなり危険。

先週も書いた通り、この感じだと投機筋は4円台まで売ってくるのではなかろうか。いや、下手したら3円台まで下落するかも。

まぁ今のポジションは維持するつもりだけど、どこまで下がるんだろうね、この通貨は。

先週の日記(誤って公開できていなかったので、先ほど公開)では今後もポジションを維持と書いていたけれど、冷静に考えて12月~1月に投機筋のストップロス狩りを予想しておきながらポジション解消しないのは、冷静な判断ではないと思いなおし、12/4(月)の朝一でポジションを解消。

結果、12/4週のドル円下落に伴うTYR/JPYの下落は回避することができた。

一週間の振り返り

- USD/JPY・・・週中盤までは147円近辺を推移していたが、12/7あたりから急落。143円まで下落したところで反発し、現在は145円近辺を推移。

- TRY/JPY・・・ドル円の動きに追従して4.95近辺まで下落。

- 米短期・長期金利・・・ドルの下落に合わせて2年債10年債ともに利回りが低下。さらに先週にかけて広がっていた2年債と10年債の差は、今週に入って少し縮まってきた。一過性のものなのか、注視が必要。

- IMM投機筋ポジション・・・円売りポジションは相変わらず積み上がったままのよう。今回のドル円下落が反映される来週の発表に注目する予定。

8月までの相場からの教訓

金利差拡大に沿ったポジション

・・・ポジションを持ったらガチホも辞さず。

金利差拡大に沿っていたとしても短期的には流れが反転した場面で負ける場合もある。

ポジションを抑えて損切りラインを決め、それを超えたらおとなしく損失確定。

損切ラインはある程度(約50pips)広く。

ポジションを抑えていれば損切りも怖くない。

金利差拡大に沿わない調整による反転狙いのポジション

・・・利益が出たらすぐ利確。長くても一週間は保有しない。

今後の長期的な投資の方針 ※週次で見直してブラッシュアップ

- いつ頃本格的にリセッションとなるか

・金融危機は政策金利の上昇が止まってから数カ月~数年しないと起きないか。過去のチャートを見ると政策金利の上昇が止まった後に起きているように見える。

・ただし今回の利上げは1988年以来の急激な利上げなため、金利引き下げを開始してから起きる可能性もあるか。

・商業用不動産の問題は、第3四半期に顕在化してくるとの予想あり。 - リセッションとなった場合にどのような取引をすべきか

・その時点までに積みあがったポジションの巻き戻しの波に乗る。

・必ず円が上昇するわけでなく、直前で上昇していた場合に、危機の際に反転上昇する。 - 作ったポジションはいつ引き上げるべきか

・金利差が大きいときはせいぜい1カ月で反転する。

・金利差が縮小する見込みがあるのであれば1年以上かかることも。

12/11週の取引計画について

ドル円は先々週、先週の下落を引き継ぎ、さらに下落。週末時点で145円台だが、一時143円を付けている。

ここ数週間はドル円に関するポジション調整をにおわすような値動きが続く。先週書いた通り、米国投機筋のポジション調整・手仕舞いによるものと想定していたが実際には投機筋のポジション解消はまだのように見える。

米国債の利回りはまさかの上昇。米国の利上げの方針はまだ続くと見られているのだろう。

トルコリラ状況について、ドル円に追随してさらに下落し、一時4.95円台を付け、現在は5.00近辺を推移。建玉数量を見てみると、やはり急落しているので、個人投資家がだいぶストップロスの被害にあったのだろう。

ただ、過去の推移をみると、本来は取引数量=270,000辺りが、実需層の保有数量だと思われる。そうだとるすと、やはり今は個人投資家のようなすぐストップロス狩りの被害にあってしまいそうな層がポジション保有をしているように見えるため、やはりまだまだ、投機筋のストップロス狩りは続くのだろう。

①ストップロス狩りシーズン(12月~1月)

②トルコリラの建玉数量が300,000以上

この辺りの条件を満たしている間は、ポジション保有は見送った方がいいのだろうと考えている。

5.00円を割ってもそこまで建玉数量が減っていないことを考えると、4.00円を割る可能性もあることを想定しておいた方がいいのだと考えている。

コメント