USD/JPYの相場に影響を与えそうな、指標やニュースの記事、雑記をメモ。

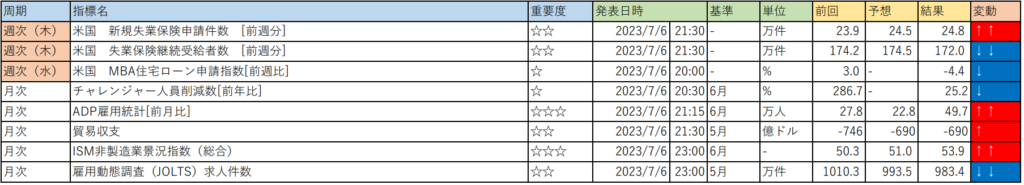

米国の経済指標

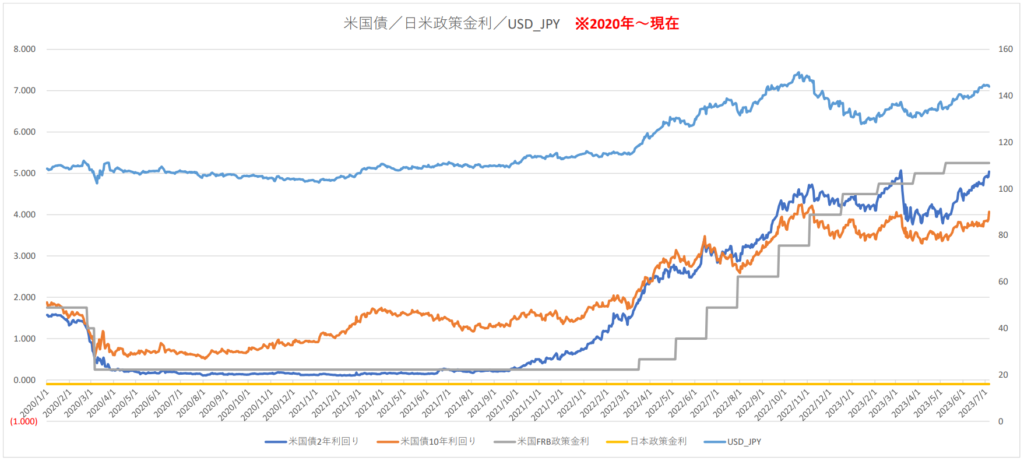

USD/JPYと米国債の状況

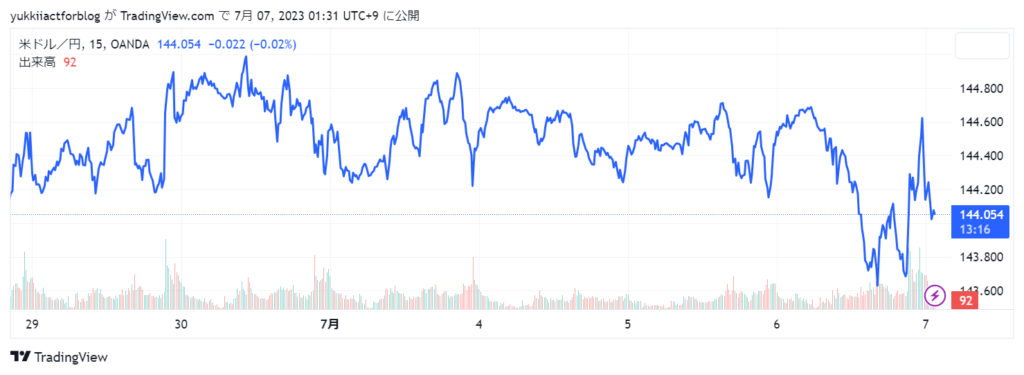

USD/JPY 15分足

米国債(2年、10年)とUSD/JPYの日足チャート ※政策金利も追加

※米国債 前日からの変動

02年 ・・・4.917→5.042に上昇

10年・・・3.884→4.069に上昇

IMM シカゴ通貨先物(日本円)投機筋(Non-Commercial)のポジション

| 基準日 | 投機筋ポジション (円買い) | 投機筋ポジション (円売り) | NETポジション |

|---|---|---|---|

| 2023/5/16 | 29,494 | 94,285 | -64,791 |

| 2023/5/23 | 36,760 | 117,420 | -80,660 |

| 2023/5/30 | 40,738 | 136,929 | -96,193 |

| 2023/6/6 | 34,151 | 138,968 | -104,817 |

| 2023/6/13 | 37,088 | 141,064 | -103,976 |

| 2023/6/20 | 32,244 | 139,900 | -107,656 |

| 2023/6/27 | 38,018 | 150,888 | -112,870 |

その他(本日のニュース記事等)

本日の更新では省略。

現在のポジションとポジションメイクの理由

現在のポジション

6/30に作っていたポジションは昨晩144.70円台まで上がった時に指値にひっかかって決済。

その後、7/6のADP雇用統計前にダメ元でドル円買いのポジションをメイク。結果当たった。

ポジションメイクの理由

ADP雇用統計直前に発表されたチャレンジャー人員削減数が良いように見えたので。今思うと前年比のデータなので、なんの根拠にもなっていなかった。結果オーライではあるけれど、ダメな張り方だった。

コメントと今後の予想

本日のADP雇用統計は異常な上がり方をした。米国債の利回りの上がり方もえげつない。

なお、たまたま思いつきで張った買いポジションが当たった。ポジションメイクに書いた理由は理由として間違っており完全に運で当たった形。

一度は144.50まで上がったものの、その後利益確定の指値を143.95に入れてしばらく様子見。

雰囲気的に、上がったとこで利益確定する短期勢が多くいる感じ。145円以上を試すのは難しいかな。

7/5の雑記に記載した下記考察が当たっているのであれば、明日7/7の雇用統計で良い結果が出た時に決済して利益確定するのが一番良いか。指値を切り上げていくやり方で様子を見る予定。

↓7/5の考察(再掲)↓

気になるニュースとして、モルガン・スタンレーのストラテジストらは米10年国債利回りは7月半ばから低下する余地があるとコメントをしている件がある。時期まで具体的に示しているのは、何かしら情報を抑えているからだとは思う。

個人的な勝手な予想では、米地銀の経営状況が6月末までの決算を踏まえひどい状況となっており、7月10日週の決算発表シーズンで顕在化し始めるのかなと。

もし米銀破綻の第二幕が始まるのであれば、そこで円のショート戦略がやっと浮かばれるのかもしれない。まぁそこまで今のポジションが維持できればだけど。

今後の投資の方針 ※日々見直してブラッシュアップ

米国や欧州、英国のリセッションが近々始まるのは間違いないとは思う。実際に兆候は出てきているので、あとは以下の3点について検討が必要。しばらくは毎日読み直し&加筆修正していく。

- いつ頃本格的にリセッションとなるか

→早いタイミングでいれば2023年7月中旬の米銀決算発表シーズンからと予想。

ここを無難に通貨した場合には米国、欧州、英国、中国いずれかのリセッションを待つことになる。タイミングは経済指標次第ではあるけれど、2023年後半~2024年か。 - リセッションとなった場合にどのような取引をすべきか

→その時点までに積みあがったポジションの巻き戻しの波に乗る。

円、スイスフラン、金など安全資産への資金の移動の波に乗る。 - 作ったポジションはいつ引き上げるべきか

→正直、波の原因となった事象次第だけれど、基本的には長期的な動きとなるか同課によって短期ポジションとするか長期ポジションとしてガチホするかが変わる。

小規模な銀行の破綻くらいであれば1~2週間の短期間。経済悪化系であれば1~2年。

どうせ何回か見直しているうちに考えは変わるので、思いついたまま書きなぐっておく。

コメント