一週間の振り返りと次週のエントリ・手仕舞いの計画

一週間の相場の動き

USD/JPY 15分足

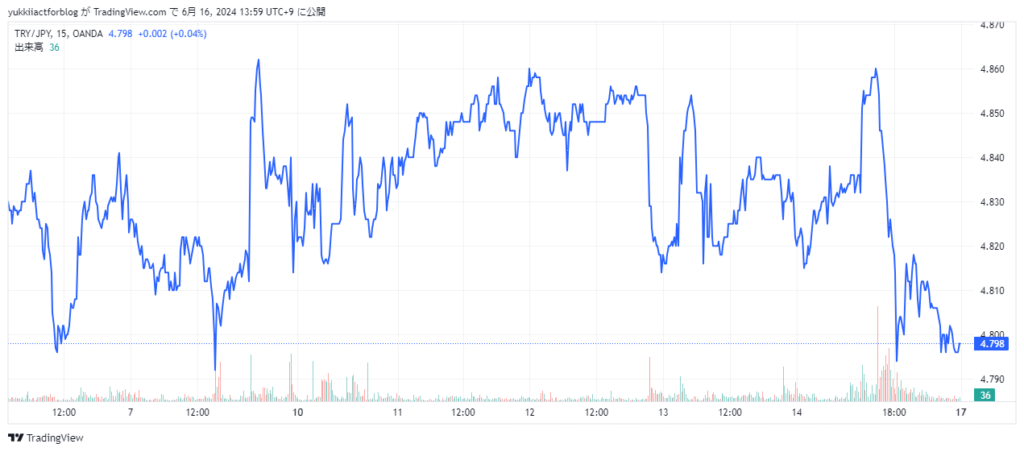

TRY/JPY 15分足

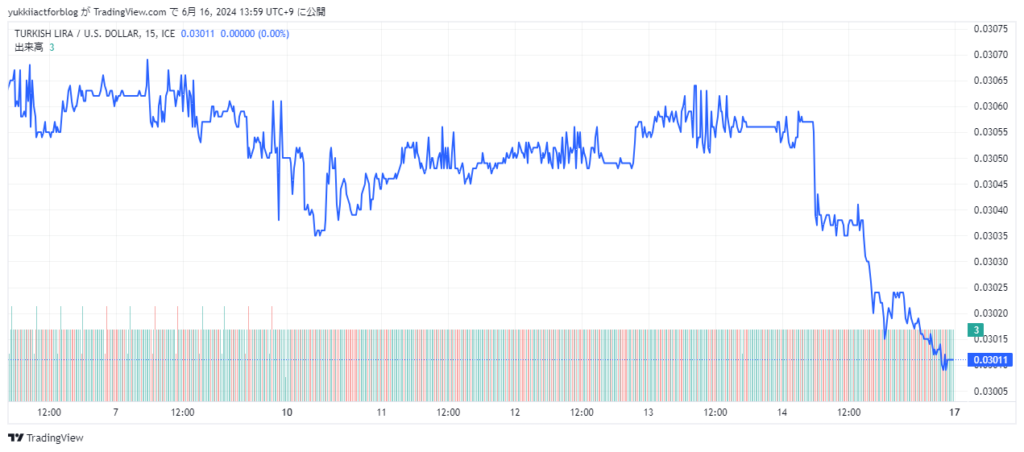

TRY/USD 15分足

米国債(2、10年)、USD/JPY、政策金利 日足チャート

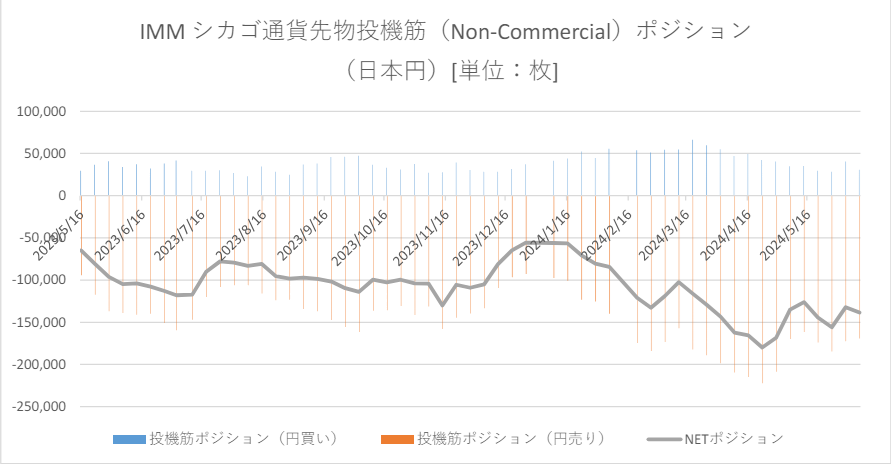

IMM シカゴ通貨先物投機筋(Non-Commercial)ポジション(日本円)

一週間のニュース記事

米国 経済

- 米消費者センチメント、7カ月ぶりの低水準-ミシガン大調査 ※【6/14】Bloomberg

- 【米国市況】安全資産買い、仏政治不安でリスク警戒-ドル157円台前半 ※【6/16】Bloomberg

米国 金融政策/為替・金利相場

- ドルに強気なポジション、FOMC会合前に膨らむ-CFTCデータ ※【6/16】Bloomberg

日本 金融政策/為替・金利相場

- 債券は上昇、PPI受け米金利低下-日銀買い入れ減額や総裁会見警戒 ※【6/14】Bloomberg

- 日銀が国債購入を減額へ、相応の規模と植田総裁-7月利上げ排除せず ※【6/14】Bloomberg

その他 欧州、新興国

- トルコが新税を検討、企業対象に約1兆1000億円相当-関係者 ※【6/14】Bloomberg

現在のポジション

一週間の振り返り(コメント)

- USD/JPY・・・今週は日銀の金融政策決定会合や米PPIの発表など、いくつか重要イベントがあった。イベントごとに上下に大きく動くことはあったのの、週でみると先週に引き続き157円を中心としたレンジ相場となった。

- TRY/JPY・・・週の中盤にかけて上昇した後、週の後半にかけて下落の動きとなる。結果、週初と週末が4.80近辺という逆Uの字の値動きとなった。

- TRY/USD・・・6/14あたりから急落の動き。フランスの政治不安の影響?

- 米短期・長期金利・・・長期、短期ともに下落。逆イールド解消の動きはなし。

- IMM投機筋ポジション・・・値動きは小さいものの、わずかに円売りポジション増加。

長期的な投資の方針(おまじない) ※週次で見直し

2023年の相場からの教訓

金利差拡大に沿ったポジション

・・・ポジションを持ったらガチホも辞さず。

金利差拡大に沿っていたとしても短期的には流れが反転した場面で負ける場合もある。

ポジションを抑えて損切りラインを決め、それを超えたらおとなしく損失確定。

損切ラインはある程度(約50pips)広く。

ポジションを抑えていれば損切りも怖くない。

金利差拡大に沿わない調整による反転狙いのポジション

・・・利益が出たらすぐ利確。長くても一週間は保有しない。

- いつ頃本格的にリセッションとなるか

・金融危機は政策金利の上昇が止まってから数カ月~数年しないと起きないか。過去のチャートを見ると政策金利の上昇が止まった後に起きているように見える。

・ただし今回の利上げは1988年以来の急激な利上げなため、金利引き下げを開始してから起きる可能性もあるか。 - リセッションとなった場合にどのような取引をすべきか

・その時点までに積みあがったポジションの巻き戻しの波に乗る。

・必ず円が上昇するわけでなく、直前で上昇していた場合に危機が起きたときに反転下落する。 - 作ったポジションはいつ引き上げるべきか

・金利差が大きい時はせいぜい1カ月で反転する。

・金利差が縮小する見込みがあるのであれば1年以上かかることも。

次週の取引計画について

今週は米PPIでドル円は下落するもすぐに反転上昇。金曜日の日銀政策金利決定会合で利上げが見送られることがわかると、さらに上昇。米PPIの下落分を取り戻す。最終的に157.50近辺で終了。

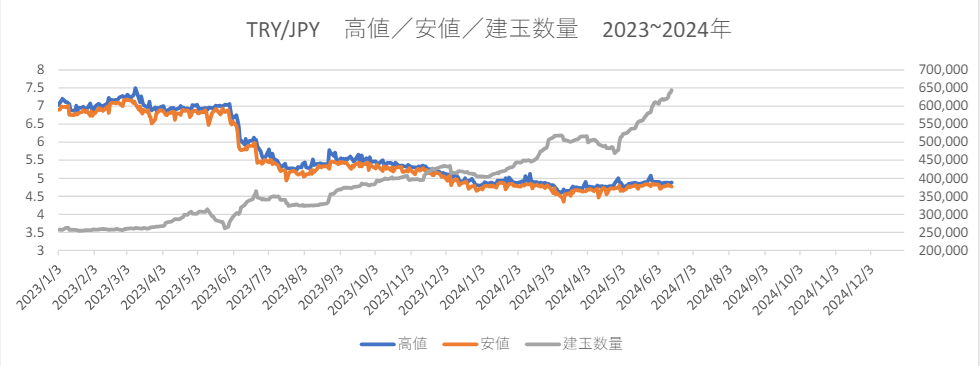

トルコリラは週後半にドル円では大きく下落。一方でトルコリラの建玉数量は大幅増。ついに650,000近くまで上昇。

外為ドットコムの売買比率をみると、買いの比率が多くなっておりこの建玉数量の大幅増はトルコリラ買いによるものと想定される。

来週も引き続き週1回小さくポジションを作っていくけど全然急落が起きないので、6月末まで買ってみて一度買うのを止めるか、週に1回買う分を10分の1まで減らす予定。

あらためて書くと、トルコリラの買いポジションが増えたタイミングでは、5~6月の決済時期、8月のお盆、11月中旬以降~1月の決済や無風シーズンで投機家によるロスカット狩りが行われることが多いイメージ。それを前提にポジションメイクする際は警戒を怠らないようにする。

コメント