一週間の振り返りと次週のエントリ・手仕舞いの計画

一週間の相場の動き

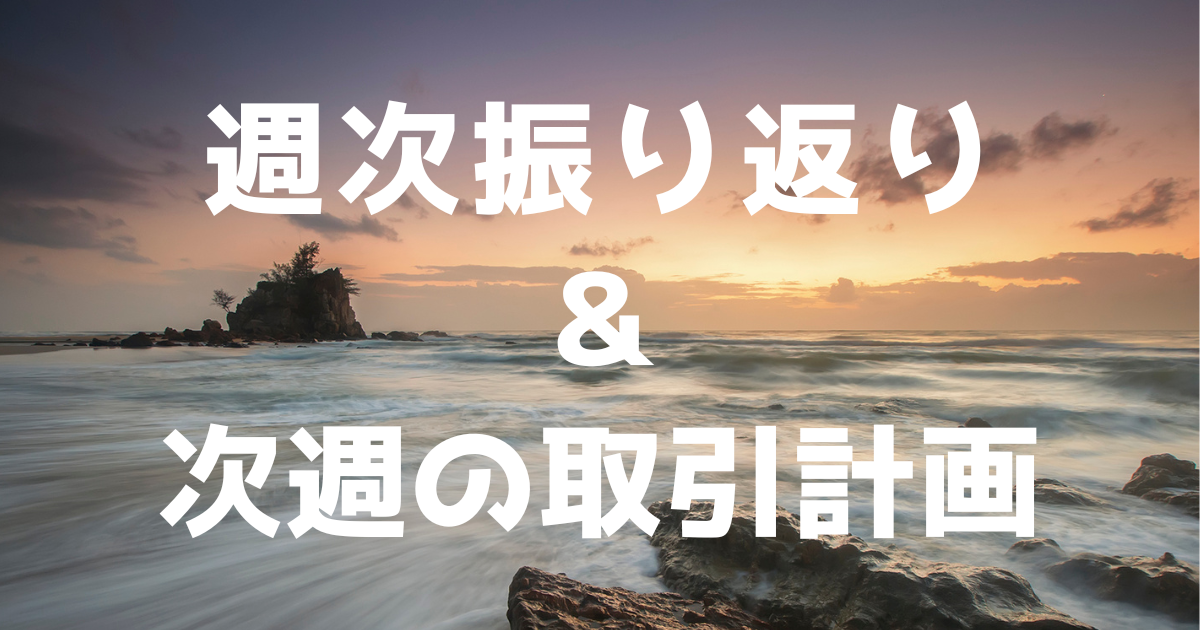

USD/JPY 15分足

TRY/JPY 15分足

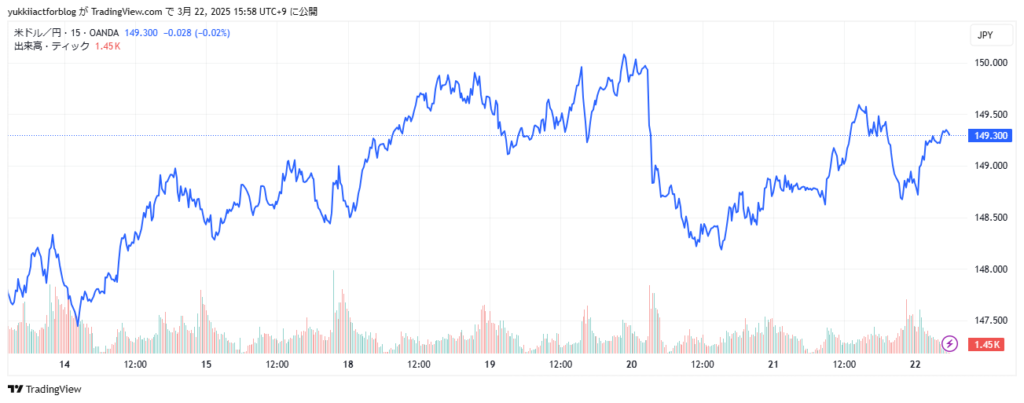

TRY/USD 15分足

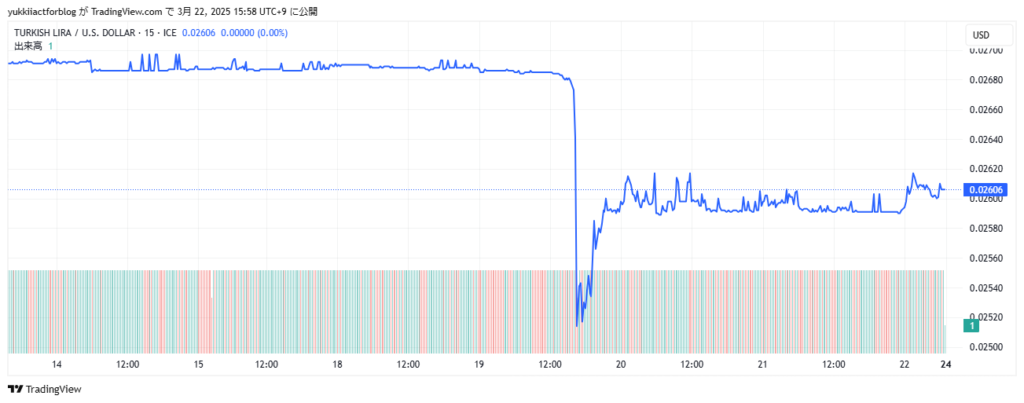

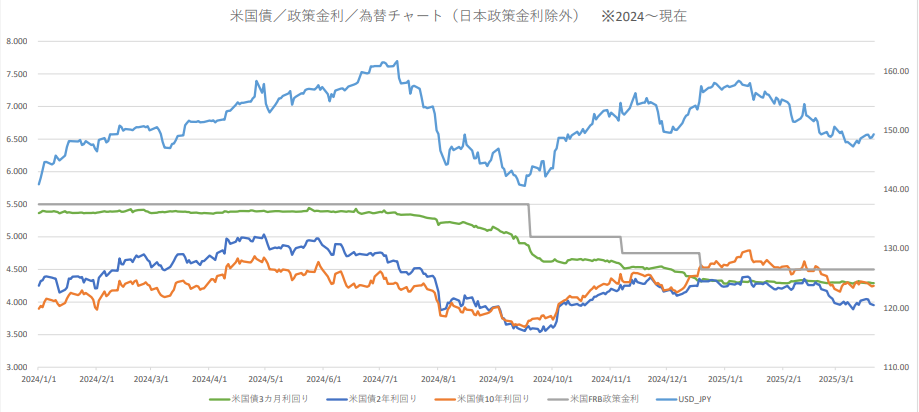

米国債(2、10年)、USD/JPY、政策金利 日足チャート(直近4年)

米国債(2、10年)、USD/JPY、政策金利 日足チャート(直近2年)

※上記グラフは以下のページにも掲載。

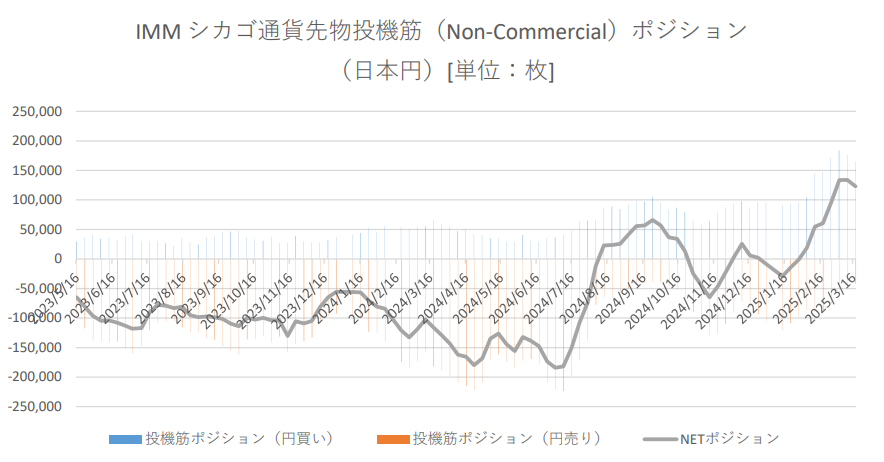

IMM シカゴ通貨先物投機筋(Non-Commercial)ポジション(日本円)

一週間のニュース記事

米国 経済

- 【米国市況】S&P500小反発、ハイテク銘柄に買い-ドル149円台前半 ※【3/22】Bloomberg

- 米SEC、約500人が一斉退職へ-特別支給伴うプログラム受け入れ ※【3/22】Bloomberg

- 不安定な動き続く米株市場、個人投資家の買い意欲は衰えず ※【3/22】Bloomberg

米国 政策/為替・金利相場

- NY連銀総裁、やや景気抑制的な政策は適切-状況変化に対応可能 ※【3/21】Bloomberg

- 投機筋がドルショートに転じる、トランプ氏勝利以来-不透明感が重し ※【3/22】Bloomberg

- ウォラー理事、準備残高まだ「潤沢」-ランオフ減速への反対理由説明 ※【3/22】Bloomberg

- シカゴ連銀総裁も「一過性」の予想、ただ関税恒久化しないことが前提 ※【3/22】Bloomberg

- トランプ相互関税は一部の国・地域除外か、一斉射撃でなく的絞る公算 ※【3/23】Bloomberg

- 中国はフェンタニル巡り行動を、貿易協議の進展望むなら-米上院議員 ※【3/24】Bloomberg

日本 金融政策/為替・金利相場

- 日銀が金融政策維持、植田総裁は海外の不確実性警戒-利上げデータ次第 ※【3/19】Bloomberg

その他 欧州、新興国

- トルコ・リラ、週間ベースで2年ぶり大幅安の勢い-政局不安収まらず ※【3/21】Bloomberg

- ドイツの歳出計画、周辺国債務への不安再燃させる-債券自警団始動も ※【3/21】Bloomberg

- 米国の関税巡る威圧にEU最強の対抗措置、フランスが検討求める ※【3/22】Bloomberg

- イスラエル国防相、恒久的にガザ併合も-ハマスが人質解放拒否なら ※【3/22】Bloomberg

- ECBストゥルナラス氏、4月利下げの可能性高い-エコノストリーム ※【3/22】Bloomberg

- 中国首相、「予想を超える衝撃」に備えている-米関税措置の発表控え ※【3/23】Bloomberg

現在のポジション

一週間の値動きのポイント

- USD/JPY・・・週中盤にかけて上昇を続けて一時150円台を超えるも、FOMCでバランスシート縮小ペースを緩くする(債券の金利上昇圧力を弱くする)ことが発表されると利確が進み、一気に148円台前半まで下落。その後は再度上昇し、週末時点では149円台前半で終了。

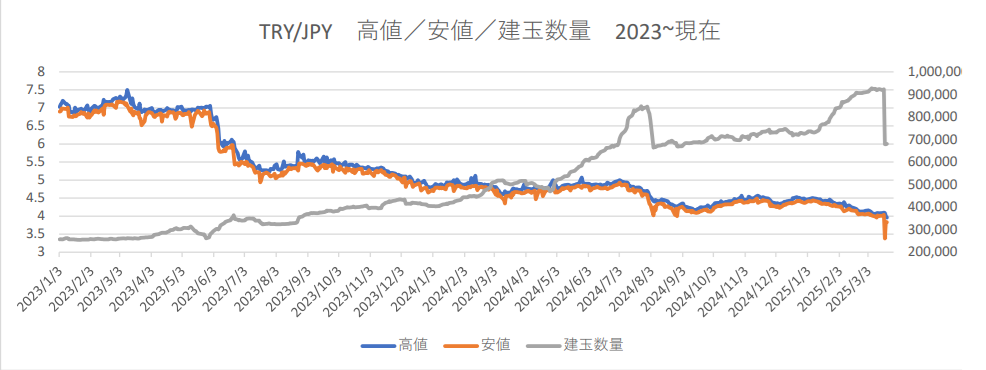

- TRY/JPY・・・今週はトルコでエルドアン大統領による政敵であるイスタンブール市長高速の報道によりトルコリラは一時3.6円台まで暴落。その後は値を戻して週末時点で3.9円台で終了。

- TRY/USD・・・TRY/JPYとほぼ同様。日本勢のロスカットがない分、暴落後の値戻しは若干マイルド。

- 米短期・長期金利・・・ドル円と同様に2年・10年ともに下落。

- IMM投機筋ポジション・・・先週に続き円買いが少し解消し、円売りも少し解消。円買いポジションの解消の方が大きく、結果NETポジションはわずかに下落。

次週の取引計画について

今週は日銀政策金利決定会合とFOMCの2大イベントを通過した。日本も米国も政策金利に変更なし。日銀の政策金利発表後にドル円は上昇する場面があるも、FOMC通過後に利確によるものと思われるドル円の急落(一時148円台前半)があった。個人的に意外だったのはFOMC後の急落。ここ2週間のドル円の上昇はIMM投機筋の円買いポジションの解消によって起こっていると想定していたけど、FOMC後の急落はおそらく利確によるドル買いポジションの解消によるもの。だとすると少なくとも3/18以降のドル円上昇は円買いポジションの解消ではなく、積みあがったドル買いポジションの解消と思われる。だとするとまだまだ投機筋の円買いポジションは大量に残ったままになっていると想定され、とても不気味。この後徐々に解消されていくのか、それとも投機筋が今後発生する何らかの円買いイベントを把握しており、円買いポジションを維持したままなのかのどちらかだと想定。ドル円の上昇に反して米10年債利回りも下落していることもあり、今後のドル円の動きにはよく注意する必要があるように思う。

今保有しているドル円の買いポジションは、金曜日に一度利確をして同日早朝に下がったところで再度仕込んだもの。今後ドル円が上昇するようであれば買い増ししたいけど、来週はトランプ大統領が4/2からの関税発動に関して大量に発言するだろうし、それに乗じて投機筋がめちゃくちゃな仕掛けをすると想定されるのでボラティリティが高くなると予想している。一時的にドル円が急落する可能性も大いにあるので、急落した場合にはいったんポジションを手仕舞って下げ切ったところを買っていく予定。どうせ早朝に大きく動くと想定され、また寝不足の毎日が始まると思うととても憂鬱。

今週はトルコで大事件が起こった。エルドアン大統領が政敵であるイスタンブール市長を拘束し、それによりトルコの株や通貨が暴落した。「TRY/JPY 15分足」のグラフと以下の建玉数量を見てもらうとわかるとおり、報道を受けてトルコリラ/円はストップロスを大量に発生させながら一時3.6円台まで暴落。その後投機筋の買い戻しにより週末時点では3.9円台まで回復している。

トルコリラって、投機筋による売り仕掛けによってちょこちょこ暴落を繰り返している通貨なのだけど、その暴落の中でも最大のものだったと思う。日本の投資家が頑張って増やしていたトルコリラの買いポジションは、今回の暴落により強制ロスカットが大量に発生して600,000台まで減っている。ただ個人的に意外だったのは、建玉数量の減少が想定よりも少なく済んでいたこと(ここまで大きな値動きなら300,000近辺まで下落すると想定していた)。昨年2024/8にも急落して建玉数量が急減したけれど、その時の水準まで戻ったような状況になっている。昨年生き残ったポジションを保有している日本人投資家は、ちゃんと暴落リスクを考慮して低いレバレッジで投資してたってことだね、感心。というのも、トルコリラ投資に関しては私も過去に高レバレッジで運用して大損するという経験を何度もしているため。今生き残っているポジションは高金利通貨投資の模範なのかもしれない。ただここまで下落してしまうと含み損が大きく増えていると思われるので、今後もトルコリラが下落し続けてしまうと今残っているポジションも生き残れるかどうか心配。

先週まで個人的な予想として挙げていた以下①②の予想だけど、②については警戒しつつもタイミングは後ろにずれるかもしれない。もともと②は2007年のサブプライムローン危機の時と2025年現在の状況とが非常に似ていたために歴史は繰り返すという想定のもの挙げていた予想。ただ以前よりも世界の金融システムはバーゼル3みたいな規制により強靱になっており、過去のような世界的な金融不安・危機は起きにくくなっている。起きるとしたら、新規システムやしくみに潜在している穴を突いた危機と想定。だとすると暗号資産とか世界的に膨れ上がった債務とかが引き金になりそう。でもそれが2025年に起きるかは、正直言って自信がない。

- 予想①:2025年5~6月頃まではこのままトランプ大統領の方針に振り回されて為替相場も150円近辺でのレンジで推移。

- 予想②:2025年7~9月頃に米国経済が限界を迎えて何らかの危機もしくは経済指標の悪化を受けて政策金利の大幅引き下げを見込んだドルの急落が起こる可能性がある。

今起きているトルコリラの暴落は潜在的なトルコのリスク(=エルドアン政権のリスク)が顕在化したもので、今後も引き続き警戒する必要がある。世界的な金融危機が起きればTRY/JPYも暴落して、その時には今生き残っているトルコリラ買いポジションも解消が進むと予想。TRYを買うとしたら同暴落により250,000辺りまで建玉がなくなったタイミングを狙う予定。引き続き様子見の状況が続く見込み。