先週の振り返りと次週のUSD/JPYのエントリ・手仕舞いの計画

先週の振り返り

USD/JPY 15分足

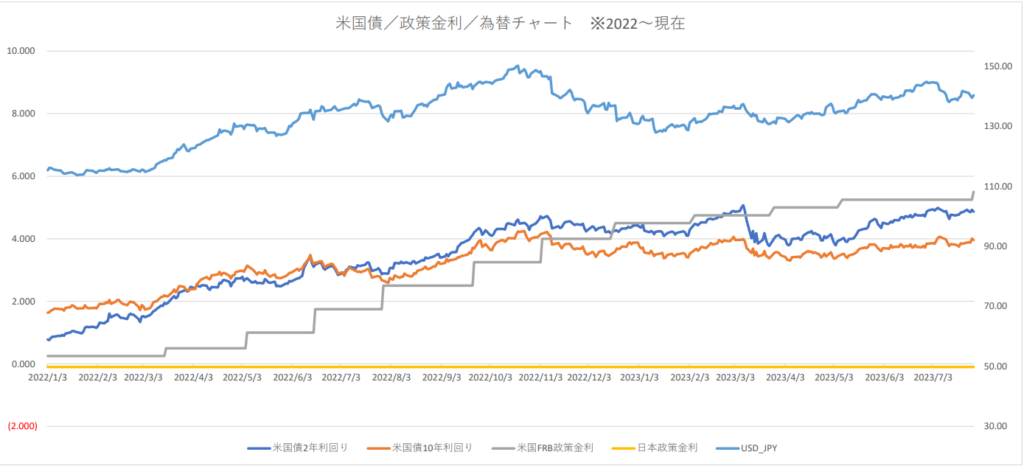

米国債(2、10年)、USD/JPY、政策金利 日足チャート

米国債/政策金利/為替 過去データ

下記固定ページへ掲載

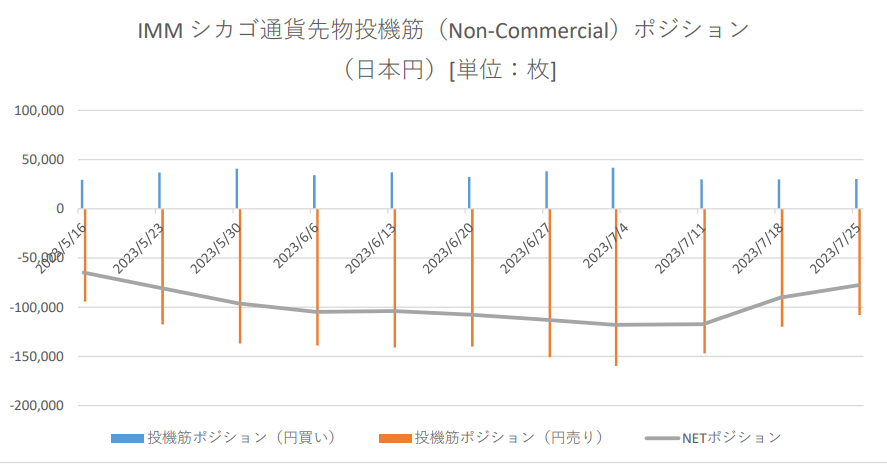

IMM シカゴ通貨先物投機筋(Non-Commercial)ポジション(日本円)

その他(ニュース記事等)

- 中国、消費者向け産業の成長促進策を発表-軽工業の成長加速目指す ※Bloomberg

- 米債券市場に新たなリスクの影、米利上げサイクル終了近づく ※Bloomberg

- 日銀、真の衝撃はハト派物価見通し-バイアス不変とフィデリティ ※Bloomberg

- 日本国債を最大限ショートに、実を結びつつあるブルーベイの戦略 ※Bloomberg

- 米消費者マインド指数、2021年10月以来の高水準-インフレ鈍化で ※Bloomberg

- サウジがウクライナ巡る会合を8月に主催、最大30カ国参加へ-報道 ※Bloomberg

- 米雇用コスト指数、2年ぶり水準に伸び鈍化-予想も下回る ※Bloomberg

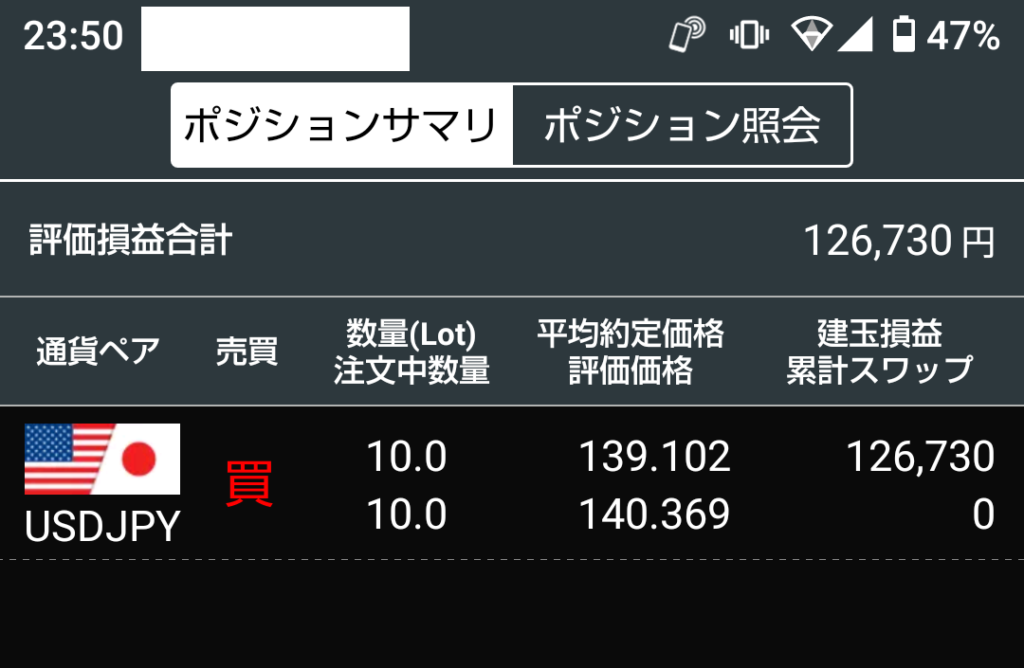

現在のポジション

週の振り返り

7/24週に入る前、下記①~④の予想をしていた。

①7/26(水)にFOMCへ向けての調整でドル円は下落

②7/27(木)早朝のFOMCで利上げが確定し上昇

③その後また7/28(金)の日銀金融政策決定会合へ向けて調整の下落

④7/28(金)で現状維持が決まりドル円は上昇

で、実際の取引の結果としては、

① → 7/26(水)に調整で140.90まで下落したと思われたので買いを入れるも、逆に下落して損切り。

②→ 7/27(木)早朝のFOMCで次回の利上げは指標次第となったことで140.09円近辺まで売られる

頑張って140.09でドル買いポジションを作ったのに、日中さらに139.38まで売られる中で損切り。その後自信喪失してポジションを持たなかったら、予想に反して反転上昇し、さらに夜の米国経済指標が好調だったことで141.30まで上昇。

③→ 日銀は現状維持との報道が週の最初にあったことから調整の下落はわずかと踏んで調整の下落を想定したポジション保有はせず。ただ、7/28(木)の3:00にたまたま起きたら日銀がYCC見直しを議論しているとの報道があったようで139円台まで大幅下落。あわててポジションメイクするもさらに138円台まで下落し、ポジションロスト。なけなしの証拠金で138.85でドル買いのポジションメイク。

④→7/28(金)お昼の日銀の発表で138.09~141までを短時間で往復するという嵐のような相場の中でポジションロストしつつ損失を重ね、大きく利益を減らす。結局139円台でドル買いポジションを仕込み、今に至る。

振り返ってみて思うのは、短期予想は当たらないのでやめた方がいいな、ということ。

大きく外したのはFOMC発表後の下落(上昇と考えていた)と日銀金融政策決定会合前後の相場の乱高下。ここまで値動きあるとは予想できていなかった。

唯一当たっていたのは、長期予想としての

「FOMCや日銀のイベントでドル円が多少下落したとしても日米の金利差が急速に縮まることはないのでドル円は買いで攻める」というスタンスくらいか。

先週の反省記事で書いた

「今思うと、今のドル円は金利差が大きく本来の動きであれば上昇相場であって、ショートポジションを長くもって損を膨らませようという参加者が多いはずはない。利益が大きくなった段階でさっさと利確をするのが正解だった。と今は思う。」

は、市場の多数派と一致できているのだと思う。

ただ、アジア時間に138.09まで下落したときも、買いで攻めればいいことはわかっていたのに、直前にだいぶ損を膨らませたのもあって、どうせ夕方からの欧米時間でさらに下落するんでしょ?とか疑って、買いで攻める精神状況じゃなかったなぁ。

なおIMMの投機筋ポジション(円売り)は7/24時点でさらに減っている。おそらくFOMCと日銀金融政策決定会合を前に徐々にポジションを縮小したのだと思う。次回8/1時点で増えるか減るかで今後の見通しが変わってくると思う。

7月相場からの教訓

金利差拡大に沿ったポジション

・・・ポジションを持ったらガチホも辞さず。

金利差拡大に沿っていたとしても短期的には流れが反転して負ける可能性が高い。

ポジションを抑えて損切りラインを決め、それを超えたらおとなしく損失確定。

ポジションを抑えていれば損切りも怖くない。

金利差拡大に沿わない調整による反転狙いのポジション

・・・利益が出たらすぐ利確。長くとも一週間は保有しない。

今後の長期的な投資の方針 ※週次で見直してブラッシュアップ

※更新が増えごちゃごちゃしてきたので、一部削除してシンプルにまとめました

- いつ頃本格的にリセッションとなるか

・金融危機は政策金利の上昇が止まってから数カ月~数年しないと起きないか。過去のチャートを見ると政策金利の上昇が止まった後に起きているように見える。

・ただし今回の利上げは1988年以来の急激な利上げなため、金利引き下げを開始してから起きる可能性もあるか。

・商業用不動産の問題は、第3四半期に顕在化してくるとの予想あり。 - リセッションとなった場合にどのような取引をすべきか

・その時点までに積みあがったポジションの巻き戻しの波に乗る。

・必ず円が上昇するわけでなく、直前で上昇していた場合は、危機の際に反転上昇する。 - 作ったポジションはいつ引き上げるべきか

・金利差が大きいときはせいぜい1カ月で反転する。

・金利差が縮小する見込みがあるのであれば1年以上かかることも。

7/31週の取引計画について

日銀金融政策決定会合のYCC修正と植田総裁の発言を市場がどのように受け止めたか、ニュース記事等を見て回った。意見は割れているものの、大勢としては日米金利差は依然として大きく今後も維持されると想定されるため、ドル円は上昇する可能性が高いと考える。

ただし、7/31週は米国の雇用統計等重要指標の発表があり、またYCCで1.0%までの金利上昇を許容できるようにしたことで日本国債売り(=金利上昇)の仕掛けがあるかもしれないため、多少上下には振られると想定。

ただ、基本的には今のポジションをガチホでよいのではと考えており、ガチホする予定。

ところで、7/28の日銀金融政策決定会合で、直前の7/28(金)2:00に日本経済新聞からYCC修正を議論との記事が出た件について、とある解説動画のコメント欄に面白い投稿があったので記録しておく。

「今回、金融政策決定会合の直前7/27 2:00の発表としたのは、ロンドン勢の日本国債売り浴びせを回避するためだろう。(ロンドン勢の夏季の取引時間は日本時間で16:00~翌2:00といわれている)」

なるほど、そういう考え方もあるのね。

本当に植田総裁が上記考えのもと計画的に日本経済新聞と結託して情報を流したなら、やり手だし行動力もあるし人脈も豊富なんだろう。

その他、トルコリラが売られ過ぎな状況となっている件について、過去の情報を整理中。

近々データ置き場に掲載予定。

コメント