USD/JPYの相場に影響を与えそうな、指標やニュースの記事、雑記をメモ。

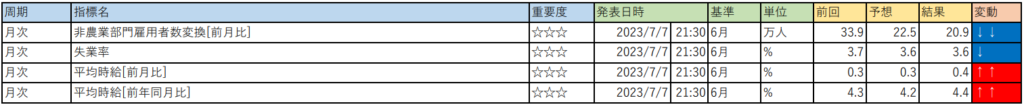

米国の経済指標

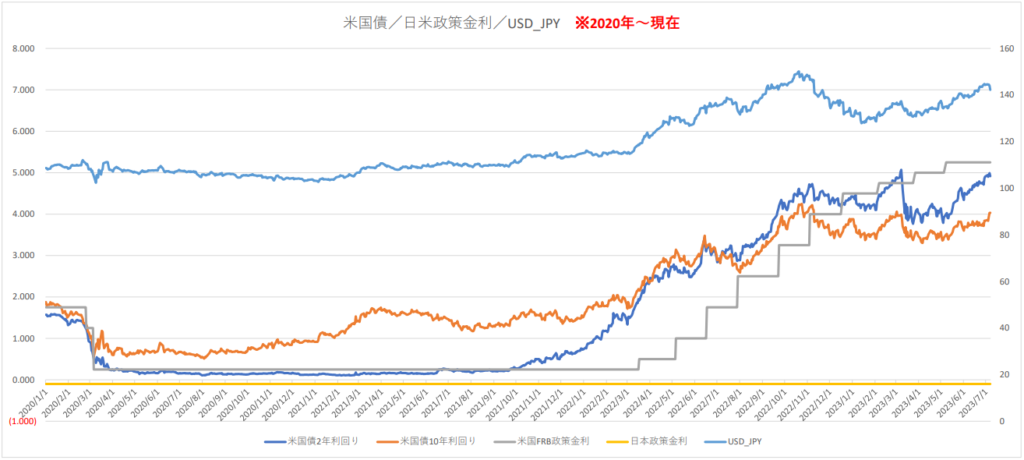

USD/JPYと米国債の状況

USD/JPY 15分足

米国債(2年、10年)とUSD/JPYの日足チャート ※政策金利も追加

※米国債 前日からの変動

02年 ・・・5.042→4.916に下落

10年・・・4.069→4.033に下落

IMM シカゴ通貨先物(日本円)投機筋(Non-Commercial)のポジション

| 基準日 | 投機筋ポジション (円買い) | 投機筋ポジション (円売り) | NETポジション |

|---|---|---|---|

| 2023/5/16 | 29,494 | 94,285 | -64,791 |

| 2023/5/23 | 36,760 | 117,420 | -80,660 |

| 2023/5/30 | 40,738 | 136,929 | -96,193 |

| 2023/6/6 | 34,151 | 138,968 | -104,817 |

| 2023/6/13 | 37,088 | 141,064 | -103,976 |

| 2023/6/20 | 32,244 | 139,900 | -107,656 |

| 2023/6/27 | 38,018 | 150,888 | -112,870 |

その他(本日のニュース記事等)

- 米労働市場の力強さ、一連の経済統計で裏付け-6月雇用統計発表控え

メモ:7/6に発表されたADP雇用統計やISM非製造業景況指数ではあらためて米国の労働市場の強さが示された。雇用統計では観光等のサービス業の雇用増加が顕著だった。

USD/JPYへの影響:ドル買い円売り。7月のFOMCでの追加利上げも固いか。 - ウォール街のトレーダー動揺-米民間雇用者増で金利見通し変化

メモ:経済データへのウォール街の反応が変わった。今回は力強い経済データが出ると株価が下落した。

USD/JPYへの影響:フラット。今回のADP雇用統計の結果発表時には、一度はUSD/JPYが大きく上昇(144.50近辺)したものの、その後は下落している。(7/7早朝時点では144.05近辺、その後16時過ぎに143.16近辺まで下落)。どういった理由で今回のような反応になったのかは謎。ただ今までのように無尽蔵にUSD/JPYが買われる展開にはならない可能性がある。 - グローバル国債利回り、金融危機以来の水準-米金利急上昇が波及

メモ:グローバルな国際利回りを反映する「ブルームバーグ・グローバル総合国債トータルリターン・インデックス」は2008年以降で最も高くなった。7/6の米国債の金利上昇を受けて。

USD/JPYへの影響:ドル買い円売り。米国債が売られ利回りが上昇すればドル買いにつながる。 - 米FRBは金利引き上げもう少し必要、インフレ抑制で-テイラー氏

メモ:高過ぎるインフレ率を抑制するため、もう少し金利を引き上げる必要があるとの見方を示した。

USD/JPYへの影響:ドル買い円売り。 - 円が全面高、株安受けたリスク回避の買いで-ドル・円は143円台半ば

メモ:世界的な金利上昇を受けて株式が下落し、リスク回避の円買いが強まった。米雇用統計を控えた円売りポジションの手じまいもあり、ドル・円は1ドル=143円台半ばに下落した。

USD/JPYへの影響:円買い。 - イエレン米財務長官、中国の金属輸出規制に懸念示す

メモ:主要テクノロジーに不可欠な2種類の金属に対する中国の輸出規制に懸念を表明。サプライチェーンについてはデカップリング(切り離し)ではなく多様化が必要と強調。

USD/JPYへの影響:フラット。 - 米財務長官、米中間の競争「勝者総取り」にあらず-李首相と会談

メモ:米財務長官は、自国の安全保障を守るために的を絞った行動を取る必要があるが、そのような動きを巡る意見の相違が両国の経済関係を危うくするべきではないと述べた。李首相は、中米関係に安定とプラスのエネルギーを注入する上で、協力の強化が必要で、両国にとって正しい選択だと述べた。

USD/JPYへの影響:フラット。今回の会談に関係がありそうなのは、

①【共通】ウクライナ情勢、

②【中国】不動産バブル崩壊による不況と通貨安

③【米国】インフレ潰しによる不況懸念、中国の金属輸出規制への懸念

おそらく米国として中国と交渉したい何らかの事由があるのでは。

youtubeの巡回の中で、米国債の売却をしないように調整するのでは、という話もあったけれどさてどうなのか。ちなみに米国債の買い=ドル売り、売り=ドル買いの効果がある。売却が抑止されれば少なくともドル買いの動き弱くなるはずだけど、もともと弱まってきたところなので違う気がするなぁ。 - 【債券週間展望】長期金利は上昇か、米金利高や日銀政策修正観測重し

メモ:7月第2週(10-14日)は政策修正を警戒した日本国債売りが予想されている。

USD/JPYへの影響:円買い。国債売り=利回り上昇=円買い。 - その他、Bloombergからではないけれど本日7/7、日銀は国債買い現先オペ(公開市場操作)を実施すると発表した。期間は7/10~11と7/11~12。

USD/JPYへの影響:円売り。国債の買い入れ→金利低下→円売り圧力となる。なお日銀の買いオペの目的は市場に資金供給を行うこと。市場の資金不足が危ぶまれる見込みなのだろうか。急激な円買いの動きになったら良いなと期待。

現在のポジションとポジションメイクの理由

現在のポジション

7/7の米雇用統計発表後の下落相場の中で作成したポジションで利益が出ている状況。

6/30に作っていた145円ポジションが残っていれば、利益はこんなもんじゃなかった。

なんでいつもこうなるかなぁ。145円ポジションが144.70で決済されたのは、追加したショートポジションのロスカット計算を誤ったため。欲張ってもいいことないよね、いつかくる下落相場を待っているときは。

なお7/6のADP雇用統計前にダメ元でドル円買いのポジションをメイクし、結果当たったポジションは、7/7の下落相場の中で溶けました。7/7は朝の144円台から不思議なくらい一方的に142円台まで下落しる。雇用統計の発表前なのにね。情報漏れてたんちゃうん?

ポジションメイクの理由

雇用統計の結果が前回33.9→20.9に下がり、予想の22.5万人よりも弱い結果となった結果、USD/JPYの値動きも下がる感じだったため。3月の16.5万人よりも強いじゃん、という気もするけど相場は下落した。個人的にはUSD/JPYを買いあがっていた投機筋が利益確定をした結果と想像。

コメントと今後の予想

昨日のADP雇用統計後の上昇は完全な騙しだったよう。たしかに144.50近辺まで上がった後、さっと下落したもんね。

思いつきで買いが当たったせいで、下手な買いあがりをした結果、本日の一方的なUSD/JPYの下落の動きで大損してしまった。

なお、待ちに待ったUSD/JPYの下落の波が始まったように思う。

現在想定している下落シナリオは、7/5の雑記に記載した米銀決算発表週に入ることによるUSD/JPYの下落相場予想。モルガン・スタンレーのストラテジストも7月半ばから債券利回りの低下(=ドル下落)を予想。

今日のニュースでも7/10~14は日銀政策修正観測で長期金利上昇(=円買い)の動きがあると想定されていたりと、いろいろ紐づいているように見えてしまうので困る。

今後の投資の方針 ※日々見直してブラッシュアップ

米国や欧州、英国のリセッションが近々始まるのは間違いないとは思う。実際に兆候は出てきているので、あとは以下の3点について検討が必要。しばらくは毎日読み直し&加筆修正していく。

- いつ頃本格的にリセッションとなるか

→早いタイミングでいれば2023年7月中旬の米銀決算発表シーズンからと予想。

ここを無難に通貨した場合には米国、欧州、英国、中国いずれかのリセッションを待つことになる。タイミングは経済指標次第ではあるけれど、2023年後半~2024年か。 - リセッションとなった場合にどのような取引をすべきか

→その時点までに積みあがったポジションの巻き戻しの波に乗る。

円、スイスフラン、金など安全資産への資金の移動の波に乗る。 - 作ったポジションはいつ引き上げるべきか

→正直、波の原因となった事象次第だけれど、基本的には長期的な動きとなるかどうかによって短期ポジションとするか長期ポジションとしてガチホするかが変わる。

小規模な銀行の破綻くらいであれば1~2週間の短期間。経済悪化系であれば1~2年。

どうせ何回か見直しているうちに考えは変わるので、思いついたまま書きなぐっておく。

コメント