先週の振り返りと次週のUSD/JPYのエントリ・手仕舞いの計画

先週の振り返り

USD/JPY 15分足

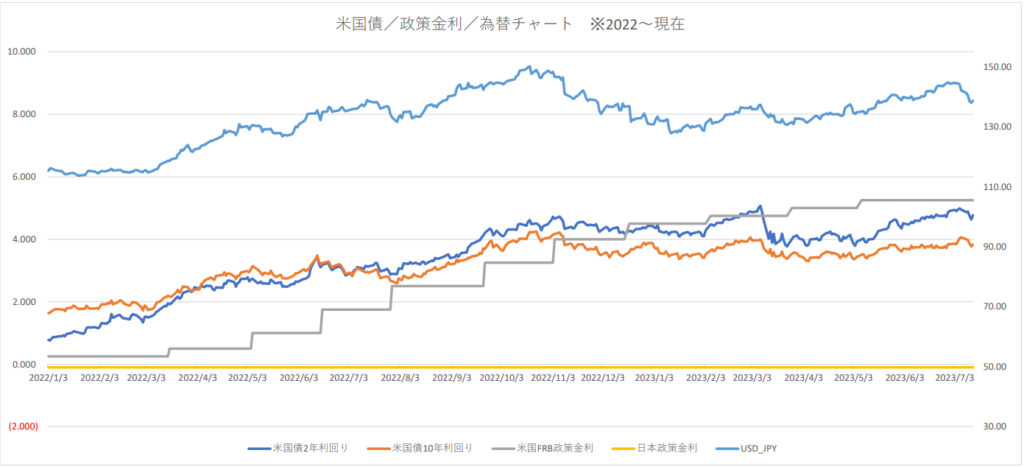

米国債(2、10年)、USD/JPY、政策金利 日足チャート

IMM シカゴ通貨先物(日本円)投機筋(Non-Commercial)のポジション

| 基準日 | 投機筋ポジション (円買い) | 投機筋ポジション (円売り) | NETポジション |

|---|---|---|---|

| 2023/5/16 | 29,494 | 94,285 | -64,791 |

| 2023/5/23 | 36,760 | 117,420 | -80,660 |

| 2023/5/30 | 40,738 | 136,929 | -96,193 |

| 2023/6/6 | 34,151 | 138,968 | -104,817 |

| 2023/6/13 | 37,088 | 141,064 | -103,976 |

| 2023/6/20 | 32,244 | 139,900 | -107,656 |

| 2023/6/27 | 38,018 | 150,888 | -112,870 |

| 2023/7/3 | 41,713 | 159,633 | -117,920 |

| 2023/7/11 | 29,838 | 147,020 | -117,182 |

その他(ニュース記事等)

- 利回り曲線のゆがみ緩和、市場機能認識大きく変わらず-日銀総裁

メモ:日銀の植田総裁は7/16のG7財務相・中央銀行総裁会議終了後の会見で以下を発言。

①債券市場では全般的に流動性低下などの機能度低下はある程度見られる一方、イールドカーブ(利回り曲線)のゆがみは「かなり緩和されてきている」。

②自身の市場機能への認識は、4月や6月の金融政策決定会合後の記者会見で話した内容と「大きくは変わっていない」。

③先行きは「非常に不確実性が強い」。最大の決定要素の一つとして、依然として粘着的なコアインフレ率の今後の推移を挙げた上で、「それに伴って中央銀行がどういう対応を取るかという点が一番大きい」。

USD/JPYへの影響:フラット。というかどうとでも取らえられる内容。雰囲気としては、金融政策はまだ変えたくない一方、各国のインフレの推移や中央銀行の対応によっては何らかの対応をとる可能性があることを表現したいのかね。 - ジェイミー・ダイモン氏、ノンバンクのライバルは「街で踊っている」

メモ:米銀JPモルガン・チェースのCEOは14日、銀行と競合するノンバンクについて「彼らは街で踊っている(Dancing in the Street)」と述べ、シャドーバンクへの規制の可能性に言及していた。

USD/JPYへの影響:フラット。わかりにくい記事だけれど、米国の銀行に対する自信とシャドーバンクへも何らかの規制があるだろうとみていることだけメモ。

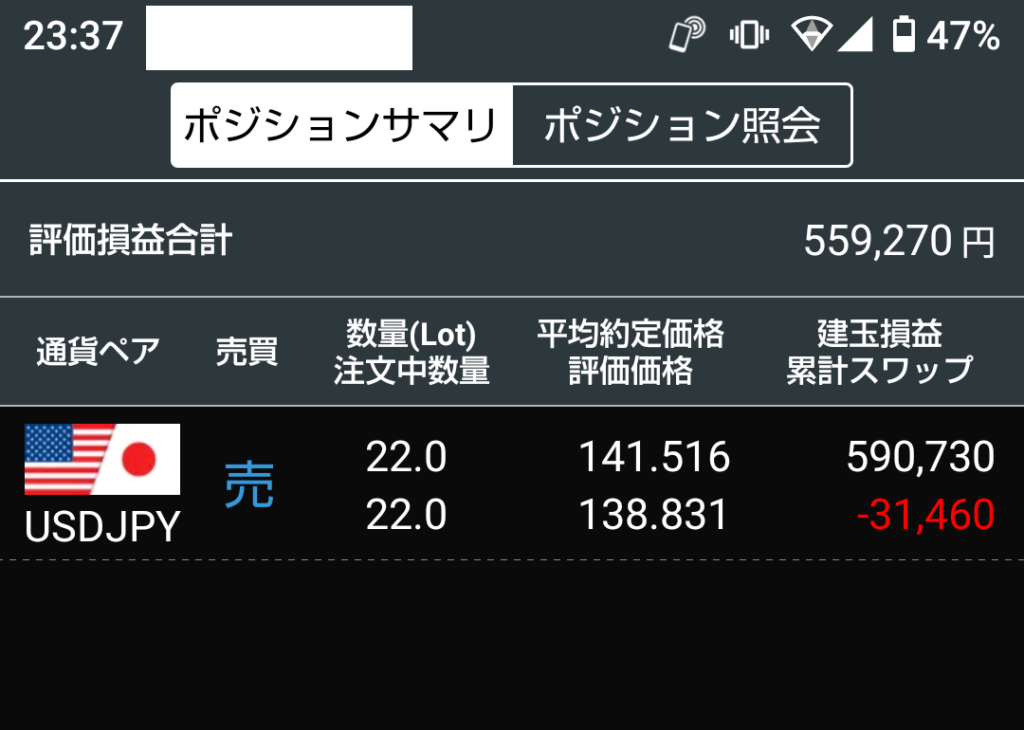

現在のポジション

コメントと今後の予想

7/10週は今年に入って初めて勝てた週になった。7/13(木)まではUSD/JPYは一方的に下落し、7/14(金)に反発。ほぼポジションを維持しているだけで勝てる相場だった。

7/14(金)の反発や、同日に発表された米国メガバンクの決算が好調だったことを踏まえ、先週時点で予想していたシナリオが若干崩れている状況。メガバンクの好調だった決算に共通して言えるのは、高金利による追い風によって決算が良かったという点。だけどそれって消費者に負担が回っているのでは?という点が気になる。

米国の地方銀行の決算は7/18(火)から始まる。高金利によるメリットはメガバンクだろうと地方銀行だろうと同じなので、地方銀行も高金利による好決算になる可能性はあるのだろうか。預金流出がかなり深刻化しているはずなので、メリットをデメリットが上回っているはずなのだけど、、

気になることとして、米国地銀の決算に関して記事が全然出てこない。記事が何も無いので市場がどう動こうとしているのかがわからないのだけど、地方銀行の株価をいくつかを見た感じでは、徐々に上昇してきている。(全行見たわけではないからたまたまの可能性はある)

もし7/18からの米国地銀の決算が好調だったとすると、景気悪化懸念の後退からUSD/JPYは上昇の可能性あり。

あと7/18は小売売上高の指標発表もあるので、大きく動く可能性あり。注視が必要。

今回、来週の予想をする上で、米国債/政策金利/為替のチャートを作成してみた。

米国債/政策金利/為替チャート

先週まとめた長期チャート新規で固定ページを用意し、気づきと合わせて掲載。

前回の雑記に書いた「モルガン・スタンレーのストラテジストも7月半ばから債券利回りの低下(=ドル下落)を予想。」の一文について、予想されていた7月半ば、というのは7/10週のことだったのか、これから起きることを言っているのか。それは今週7/20辺りまでに明らかになっていくと思う。

今後の長期的な投資の方針 ※週次で見直してブラッシュアップ

米国や欧州、英国のリセッションが近々始まるのは間違いないとは思う。実際に兆候は出てきているので、あとは以下の3点について検討が必要。しばらくは毎日読み直し&加筆修正していく。

※メモ:見直しは「データ置き場」ページに載せた長期チャートを見ながら行うこと

- いつ頃本格的にリセッションとなるか

→早いタイミングでは2023年7月中旬の米銀決算発表シーズンからと予想。

ここを無難に通貨した場合には米国、欧州、英国、中国いずれかのリセッションを待つことになる。タイミングは経済指標次第ではあるけれど、2023年後半~2024年か。

→(7/11追記)

7月中旬に多少の金融不安が起きたとしても小規模なものになり、本当の金融危機は政策金利の上昇が止まってから数カ月~数年しないと起きないか。過去のチャートを見ると政策金利の上昇が止まった後に起きているように見える。

ただし今回の利上げは1988年以来の急激な利上げなため、金利引き下げを開始してから起きる可能性もあるか。

→(7/14追記)

商業用不動産の問題は、少なくとも2023/7のメガバンクの決算発表では表面化していないよう。商業用不動産の爆弾は借り換えの際に爆発するそうなので、2024~2025年までの間に米国経済のデフォルトと合わせて顕在化すると想定。 - リセッションとなった場合にどのような取引をすべきか

→その時点までに積みあがったポジションの巻き戻しの波に乗る。

円、スイスフラン、金など安全資産への資金の移動の波に乗る。

→(7/11追記)

「その時点までに積みあがった」の部分が重要。過去の例を見ると必ず円が上昇するわけでなく、直前で下落していた場合は、危機の際に上昇する(巻き戻している)。 - 作ったポジションはいつ引き上げるべきか

→正直、波の原因となった事象次第だけれど、基本的には長期的な動きとなるかどうかによって短期ポジションとするか長期ポジションとしてガチホするかが変わる。

小規模な銀行の破綻くらいであれば1~2週間の短期間。経済悪化系であれば1~2年。

→(7/11追記)

金利差が大きいときはせいぜい1カ月、金利差が縮小する見込みがあるのであれば1年以上かかることも

どうせ何回か見直しているうちに考えは変わるので、思いついたまま書きなぐっておく。

来週の動きについて

今週は先週メイクしたポジションを保持し、ショートが進んで増えた建玉可能額で追加ショートしただけ。あまり大した取引をしていない。利益は出ているので、どこで利確をするかを考えなければいけない。

一応、7月末のFOMCや日銀政策金利決定会合の結果を見てから利確、というのが主な計画だけれど、相場は生き物、7月下旬に入って唐突にUSD/JPYが急上昇する可能性もある。USD/JPYはショートポジションもっているだけでスワップ金利をゴリゴリとられてしまう、というのもあるので下落する余地がなさそうであれば早々に利確したい、という気持ちもある。

また7/17週の相場を読むのは難しい状況。先週よりもドル円をショートすべき理由が弱い。

- モルガン・スタンレーのストラテジストも7月半ばから債券利回りの低下(=ドル下落)を予想、との記事あり

→7/10週のことを示していたのであれば既に終了したか? - 先週末の円買いの動きが少し違和感あり。何かと理由を受けて円買いに動いていたように見えた。

→7/13までに十分ガス抜き(それまでのロングの巻き戻し)は終わった可能性もある。

ただIMMの円ショートはそこまで減っていないんだよなぁ。7/11時点なので7/12~7/13の値動きの結果は反映されていないんだけど、、

いくつかニュース記事を見た感じでは、米国は相変わらず好調、円買いは一時的であり、戻り売りで動くべき、といった記事も多数見られる。

取り急ぎは、現状のポジションで様子見をしつつ、7/18に予定されている米国地方銀行の決算と小売売上高の結果で下落することがなければ、一度利確するのがいいかもしれない。

コメント